前提として現物の不動産投資を全否定するわけではありません。

現物不動産をポートフォリオに組み込むことが必要なかたもいます。

今回スポットをあてるのは不動産投資の中でもワンルーム投資です。

なんでこれをコラムに綴るかというと、私のところに相談にくるかたでワンルーム投資に手を出してしまっていて、大抵の場合にはそれが家計に悪影響を与えているケースが多いからです。

私のところに相談にくるお客様の場合には基本的にはワンルーム投資は必要ないと考えています。

ちなみに相談に来るかたの多くは20~40代で住宅購入を検討しているかたや、子育て世帯、夫婦共働きで世帯年収1,000万円以上のかたが多いです。

そうなるとよくバッティングするのがワンルーム投資なんです。

できれば購入をする前に相談に来てほしかったなと思うケースも多々あります。

ワンルーム投資をおすすめしない理由

今回のコラムではまず①と②についてお伝えをしていきます。

理由① まずは活用すべき制度をやってから

現物の不動産投資に手を出す前に活用すべき制度はいろいろあります。

活用すべき制度とはiDeCo、ふるさと納税、住宅ローン控除、NISAなどです。

あくまでも私の相談事例ですが、大抵のかたは上記に挙げた制度をフル活用できていないのに、ワンルーム投資をしている傾向が多いです。

ワンルーム投資の営業をするときにこれらの制度について全く説明せずに営業をしているんだなというのが相談のときに垣間見られます。

それでは所得控除、税額控除、資産運用の3つの側面から見ていきます。

所得控除できるもの

所得控除とは、所得金額から支払った社会保険料などを差し引ける制度です。

所得金額から所得控除を差し引いた金額が課税所得と呼ばれ、税金が課されます。

所得控除できるものとしては、国民年金や厚生年金、健康保険や介護保険、iDeCoといった社会保険料、ふるさと納税といった寄付金控除、医療費控除にセルフメディケーション税制があります。個人事業主のかたであれば国民年金基金や小規模企業共済といったものも活用するといいでしょう。

不動産所得で赤字を出してほかの所得と損益通算するよりも先にこれらの所得控除を活かしてやったほうがいいでしょう。

税額控除できるもの

税額控除とは、前述した所得から所得控除を差し引いて計算をした課税所得に税率をかけて計算した税金から税額控除を差し引きます。

税額控除できるものとしては住宅ローン控除があります。一部の寄付金も税額控除にできる場合があります。

不動産所得で赤字を出して損益通算をするよりも所得控除や税額控除を活用しましょう。

資産運用の側面

資産運用の側面から見てみます。

資産運用で利益を得る方法は、インカムゲインとキャピタルゲインの2種類があります。

インカムゲインは、資産を保有していることで得られる収入です。不動産で言えば家賃収入がインカムゲインになります。

キャピタルゲインは資産を売却することで得られる収入です。持っていた不動産を売却して得た利益がキャピタルゲインになります。

ワンルームマンションのインカムゲインがどのくらいなのかの相場を見てみます。

不動産投資家調査(2023年4月)によるとワンルームの期待利回りは東京城南で3.8%です。

期待利回りとは、投資費用に対して何%のリターンを期待するのかという数字です。

例えば2,000万円のワンルームを購入して3.8%の期待利回りを計算した場合には、年間760,000円の利益になります。

ちなみに利回りを見るときには期待利回りではなく、表面利回りと実質利回りを確認しましょう。

表面利回りは、年間家賃収入÷物件購入価格×100で計算できます。

実質利回りは、(年間家賃収入-年間運営経費)÷(物件購入価格+物件購入時の経費)×100で計算できます。

可能であれば実質利回りで算出したうえで、投資判断をしましょう。

個人的には不動産投資をやるとしたら、最低でも6-7%の利回りほしいところです。

しかしワンルーム投資だと、利回りとしては2-3%あればいいほうです。

そうなると資産運用の側面から見てもさして魅力はないし、不動産価格の下落や家賃収入の減少といったリスクのほうが大きいと思います。

しかもその利回りであれば長期目線で見てもNISAやiDeCoで投資信託の運用をしたほうが利回りが良いでしょう。

理由②現物不動産以外で不動産投資はできないのか

現物不動産以外の手段があるのに、その商品自体を知らないというかたも多いです。

そもそも現物不動産で投資をする理由があるのかどうかです。

現物不動産以外で不動産に投資をする方法としては、JREITやクラウドファンディングがあります。

ちなみに私は不動産の現物投資はしていませんがREITを使って不動産運用はしています。

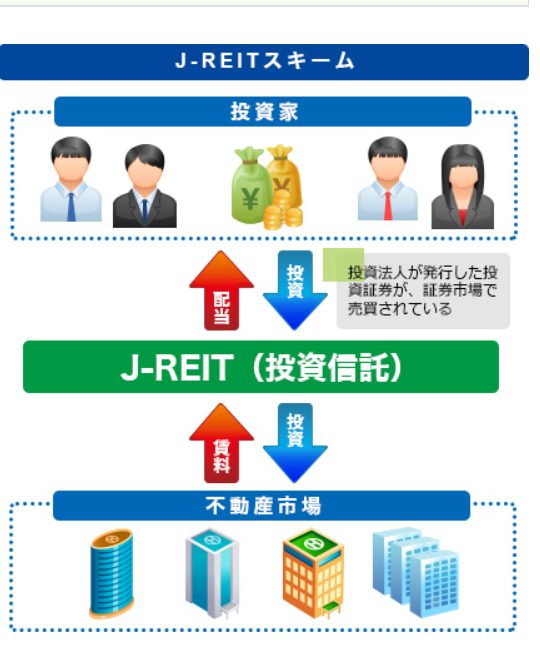

JREITは不動産投資信託の略称で投資家から資金を集めて不動産を運用して得た賃料収入等をもとに投資家に分配する金融商品です。

昨今のJREITの平均利回りは4.2%です。

ワンルーム投資と比較したら、少し利回りがいいかなと思います。

ちなみに自分で不動産を所有するわけでもないため、日ごろの不動産管理や確定申告といった手間もありません。

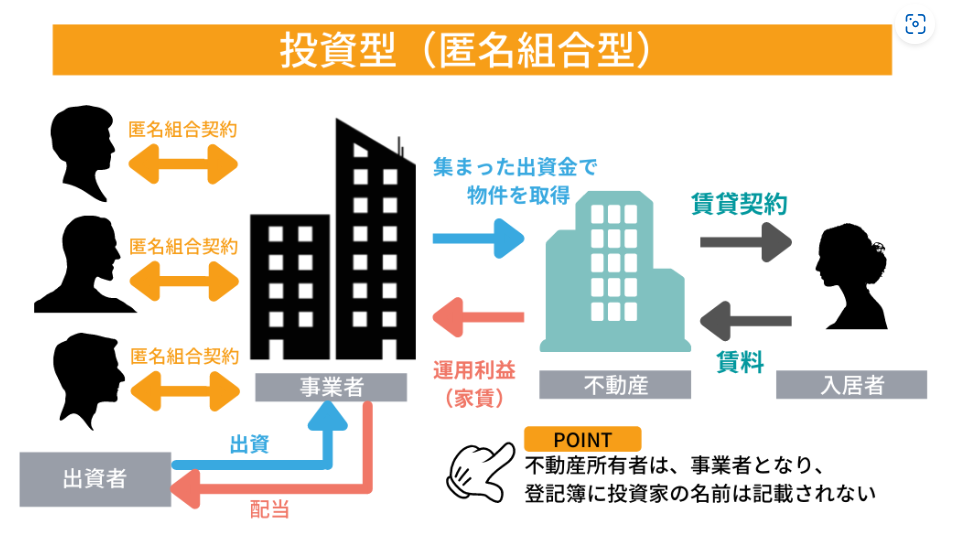

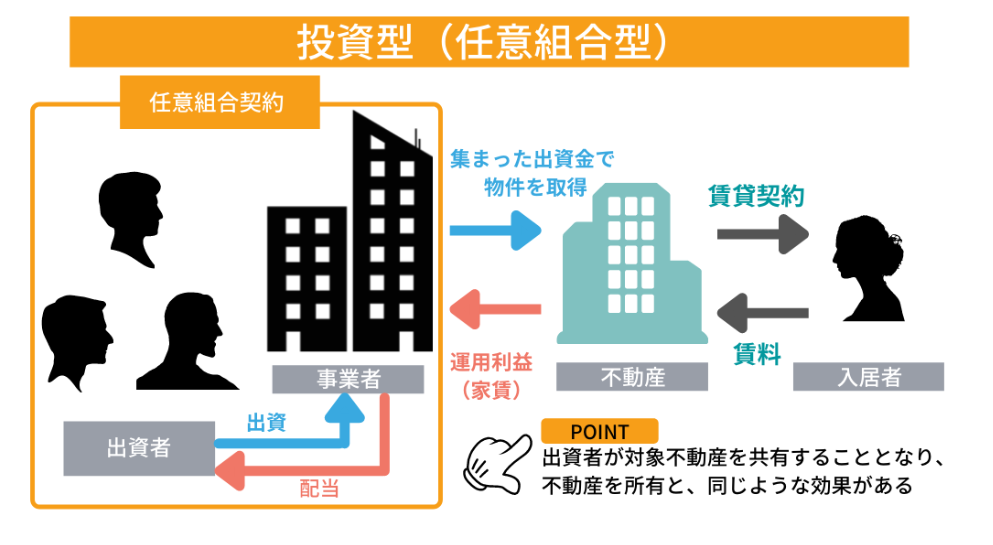

クラウドファンディングは、2つの方法があります。

一つは運用会社と匿名組合契約を結んで運用会社へ出資をして不動産投資をおこなうケースです。

もう一つは任意組合型で投資家は出資金額に応じて小口化された不動産共有持分を購入し、事業者とともに共同出資するケースがあります。

JREITとクラウドファンディングの違い下記の通りです。

いずれにしても現物であるワンルーム投資よりも投資金額はおさえて不動産投資を始めることができます。

もし将来的に現物投資をやりたいというかたもまずはハードルの低いものから始めて、その間にしっかりと知識を身につけるといいでしょう。

| JREIT | クラウドファンディング | |

| 投資金額 | 数万円~数十万円 | 1万円~ |

| 流動性 | 高い | 低い |

| 価格変動リスク | クラウドファンディングよりも高い | 低い |

ワンルーム投資以外にも不動産に投資をする手段はある!

次回はおすすめしない理由の③と④をお伝えします。

皆さんに知ってもらいたいのは、不動産所得の赤字による損益通算よりもまずは活用すべき所得控除や税額控除があること、そして現物以外にも不動産投資ができるということです。

この2つを知らずにワンルーム投資に手を出すと痛い目に遭います。

実際相談者にこの2つをお話すると大抵のかたは購入前にこの話を聞いておきたかったと言われます。

本来はワンルーム投資の営業がここまで話したうえで投資判断をお客様に委ねるべきだとは思いますが、相手も商売としてやっているため致し方がありません……。

不動産投資に限った話ではありませんが、投資をやる前にはどういったリスクがあるのか、メリットデメリットの整理、ほかの方法はないのかをよく調べたうえで行いましょう。

もし判断に迷う場合には専門家に相談をしてください!