年収の壁としては、100万円、103万円、106万円、130万円、150万円、201万円の6つがあります。

この時点でもう考えるのが嫌になっているかたもいるでしょう。

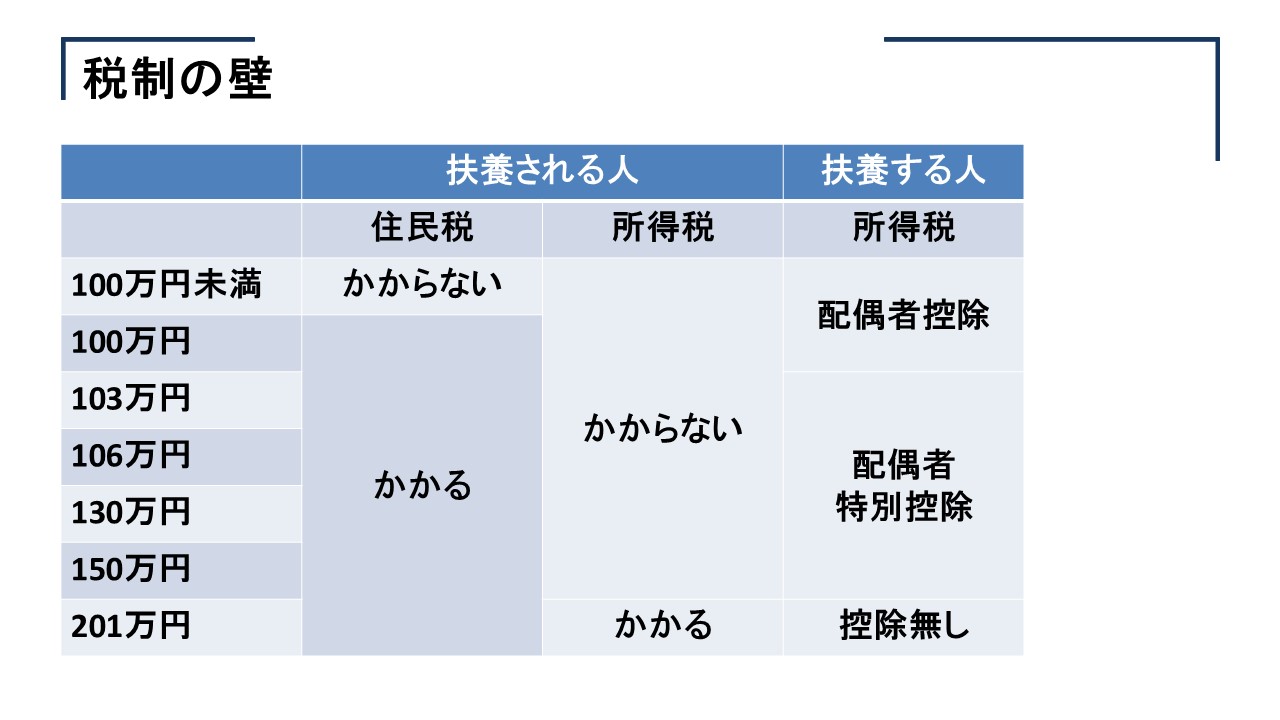

これを税制と控除、社会保険に分けるとこんな形です。

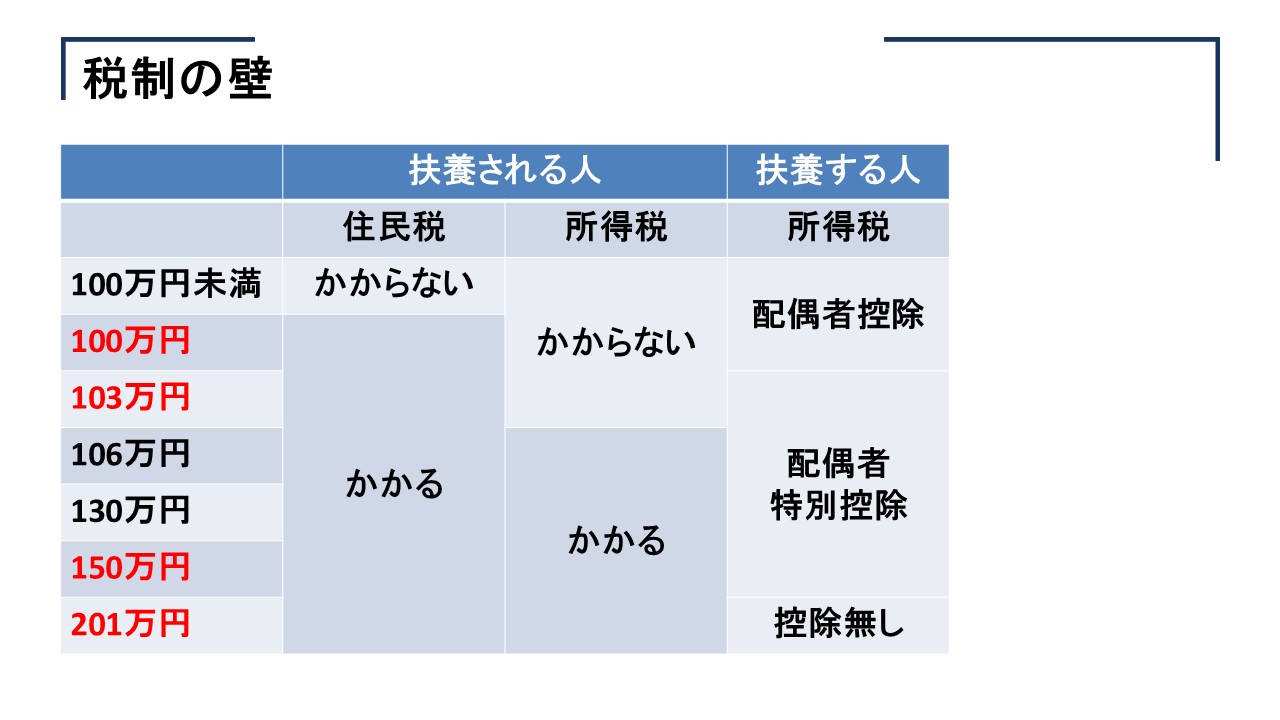

税制の壁 100万円、103万円

控除の壁 150万円、201万円

社会保険の壁 106万円、130万円

注意しないといけないのが、これに+αして会社によっては家族手当なども配偶者等の収入によって変化する恐れがあります。

個人的には働ける環境があるのであれば年収の壁を気にせずに働けばいいのになと感じます。

税金や社会保険で手取りが減るのは癪に障るかもしれませんが、税金は使える控除を活用できますし、社会保険も払うことで将来的に受け取る年金が増えたり、健康保険の給付(傷病手当金や出産手当金、出産育児一時金)が受けられたりします。

目先の利益だけではなく、将来的な利益を加味すると扶養の範囲で働くことが一概にいいというわけではありません。

扶養内で働くか、扶養を外れて働くか、どのくらい変化するのか気になるかたは是非一度、個別相談をご活用ください。

比較プランを作成して、メリットデメリットをお伝えいたします。

税制の壁

税制の壁にはご自身のもので住民税と所得税が関係してきます。

住民税は市区町村によって若干異なりますが、ラインとしては100万円でこれが100万円の壁となります。

所得税は給料所得控除が55万円、基礎控除が48万円あります。

この合計が103万円なので、収入が103万円であれば所得税はかかりません。

これが103万円の壁となります。

※例えばiDeCoや生命保険料控除、医療費控除といった所得控除がある場合にはこの限りではありません。

控除の壁

控除の壁は本人には影響がありませんが、配偶者に影響を与えます。

ちなみに控除には配偶者控除と配偶者特別控除の2つがあります。

本人の収入と配偶者の収入によって、受けられる控除の金額が変わります。

具体的な数字に関しては下記を参照ください。

控除の壁は150万円、201万円です。

収入が150万円になると配偶者特別控除が満額取れなくなり、201万円を超えると配偶者特別控除を受けることができなくなります。

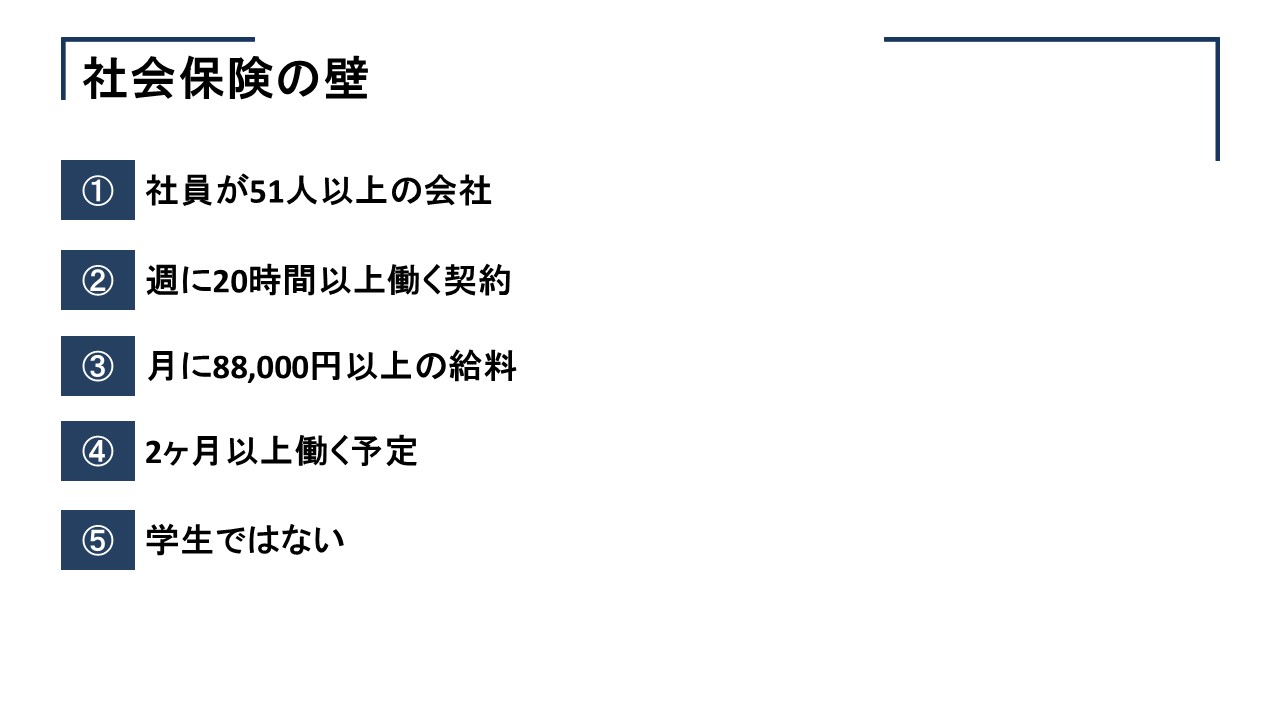

社会保険の壁

社会保険の壁としては、106万円と130万円があります。

106万円は一定の条件を満たした場合に社会保険に加入しなければいけません。

一定の条件とは、下記のとおりです。

130万円を超えると上記の条件にかかわらず扶養を外れて、自身の給料から社会保険が手引きされるようになります。

今回話題になっている年収の壁とは?

現行の制度を抑えてもらった上で、今回何が話題になっているのかを改めてみていきます。

なおこれはあくまでも検討段階で決まったわけではありません。

そのため、さらっと流していただいてもかまいません。

今回話題となった『178万円』は税制の部分の話です。

控除が増やすことで所得税の負担軽減をするのが目的です。

背景としては、昨今のインフレと最低賃金が上がっているにも関わらず、1995年から控除の金額は変わっていないからです。

今回ご紹介しているうちの社会保険と控除の部分は変わりません。

ただここにきて社会保険の106万円の壁をなくすといったニュースも上がってきています。

いずれにしても今後どうなっていくのかがようやく議論される段階です。

情報のアンテナをはっておくことは 必要ですが、今からなにかする必要があるわけではありません。

実際に施行になったら考える必要はあるでしょうが、現時点ではもし施行されたらどういった影響があるのかだけを抑えておけばいいと思います。

気になるかたは下記の国民民主党の政策パンフレットを見てみてください。