皆さんはふるさと納税をしていますか?

興味はあるけれどまだやったことがないかたもいるでしょう。

今回はふるさと納税のメリットとデメリット、またふるさと納税のやりかたについて解説していきます。

ちなみに一度も寄付をしたことがない人の割合データがあったので載せておきます。

ふるさと納税、「一度も寄附をしたことがない人」の割合は? | マイナビニュース (mynavi.jp)

対象者が少ないのでなんとも言えませんが、このデータをみて個人的にはやっていないかたも多いんだなと感じました。

ふるさと納税とは

「納税」という言葉がついているふるさと納税。

総務省|よくわかる!ふるさと納税|よくわかる!ふるさと納税 (soumu.go.jp)

実際には、都道府県、市区町村への「寄附」です。

一般的に自治体に寄附をした場合には、確定申告を行うことで、その寄附金額の一部が所得税及び住民税から控除されます。

ふるさと納税のメリット

ふるさと納税をやるべきかどうか迷われているかたはどんなメリットがあるのかわからないから踏み出せないというかたも多いです。

まずはふるさと納税をやることでどんなメリットがあるのかを理解したうえでやるかどうかを決めるとよいでしょう。

税金が控除される

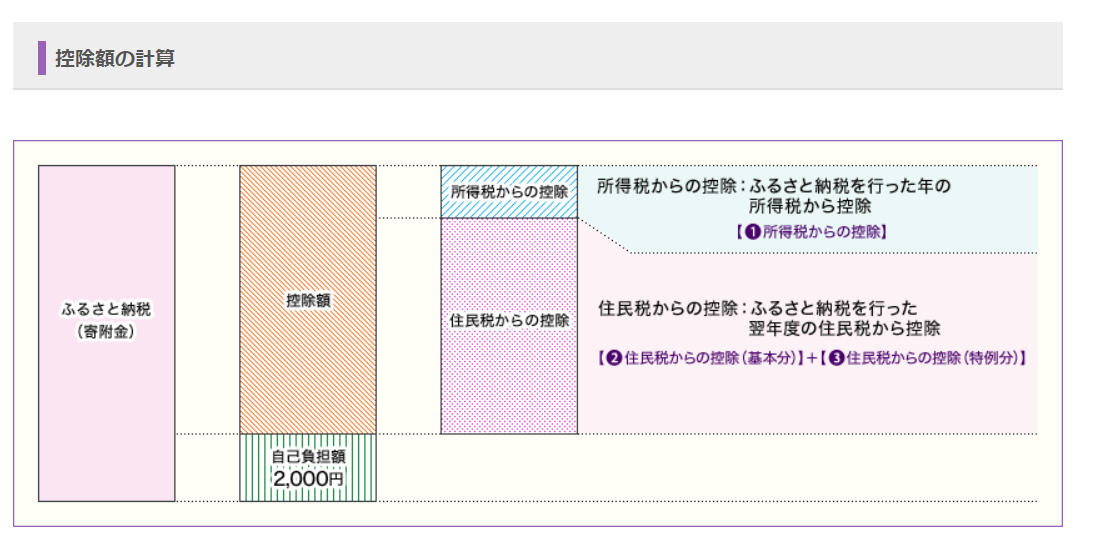

ふるさと納税は寄付金控除として控除ができます。

寄付金控除は所得税と住民税から控除されます。

なおワンストップ特例の場合は所得税控除はなく、住民税の控除のみになります。

所得税の場合は、ふるさと納税した金額から2,000円を差し引いた分が控除額になります。

控除額×所得税率(所得に応じて5~45%)が所得税からの控除になります。

住民税の場合は基本分として、(ふるさと納税した金額―2,000円)×10%

特例分として(ふるさと納税した金額―2,000円)×(100%―10%(基本分)-所得税率)

もしくはこの特例分が住民税所得割額の2割を超える場合は、住民税所得割額×20%で計算をします。

なお住民税は翌年の住民税から控除されるため、控除されているかどうかは翌年の住民税通知書で確認してください。

人によっていくら寄付金としてできるのかが異なる点が複雑でみなさんがつまづいてしまうポイントかと思います。

お礼の品をもらえる

最大のメリットともいえるのは寄付をした自治体から返礼品がもらえる点です。

返礼品にはお肉や魚、その地域の特産品などさまざまなものが用意されています。

返礼品で何をもらうかをみながら寄付先を決めるといいでしょう。

地元や応援したい自治体に寄付ができる

今となっては返礼品目的でふるさと納税をされるかたが多いですが、本来の趣旨としては

自分の故郷や応援したい自治体に寄付をするのがふるさと納税の起源です。

寄付金の使い道を選ぶことができる

ふるさと納税をしない場合は皆さんが納めた住民税が何に使われるのかは分かりません。ふるさと納税をする場合は自治体によってはふるさと納税で納めた税金の使用用途を選ぶことができます。

たとえば道路交通整備や子育て支援などがあります。

下記の総務省のHPでも紹介されているので応援したい自治体を探してみるといいでしょう。

総務省|ふるさと納税の活用事例|ふるさと納税の活用事例 (soumu.go.jp)

ふるさと納税のデメリット

ここまでメリットについてまとめてきましたが、ふるさと納税にはデメリットもあります。メリットだけでなくデメリットについても理解をしたうえで制度を活用しましょう。

節税効果はない

よくふるさと納税をすると節税効果がある!と思っているかたがいますが、ふるさと納税に節税効果はありません。

本来自分が住んでいる地域に納める住民税をふるさと納税する自治体を選んで前払いしているだけで節税の効果はありません。

自己負担2,000円が必ずかかる

寄付金控除の計算でみたように、ふるさと納税をした金額から2,000円差し引きます。

この2,000円は必ず自己負担でかかります。

ただし、ふるさと納税をすることで2,000円以上の返礼品を受け取れたら実質的には負担にはなりません。

場合によっては確定申告する必要があり手間がかかる

会社員のかたは原則ワンストップ特例を使うことで確定申告をする必要がありません。

ただし、条件を満たさなかったり、申請期限を過ぎてしまったりすると確定申告をする必要があるため、注意しましょう。

まずワンストップ特例を利用できるかたの条件は下記のとおりです。

ワンストップ特例を利用できる条件

- 確定申告や住民税の申告が不要な給料所得であること

- 寄付先が5つ以内であること

- 寄付をした自治体に「寄附金税額控除に係る申告特例申請書」を自治体に送付していること

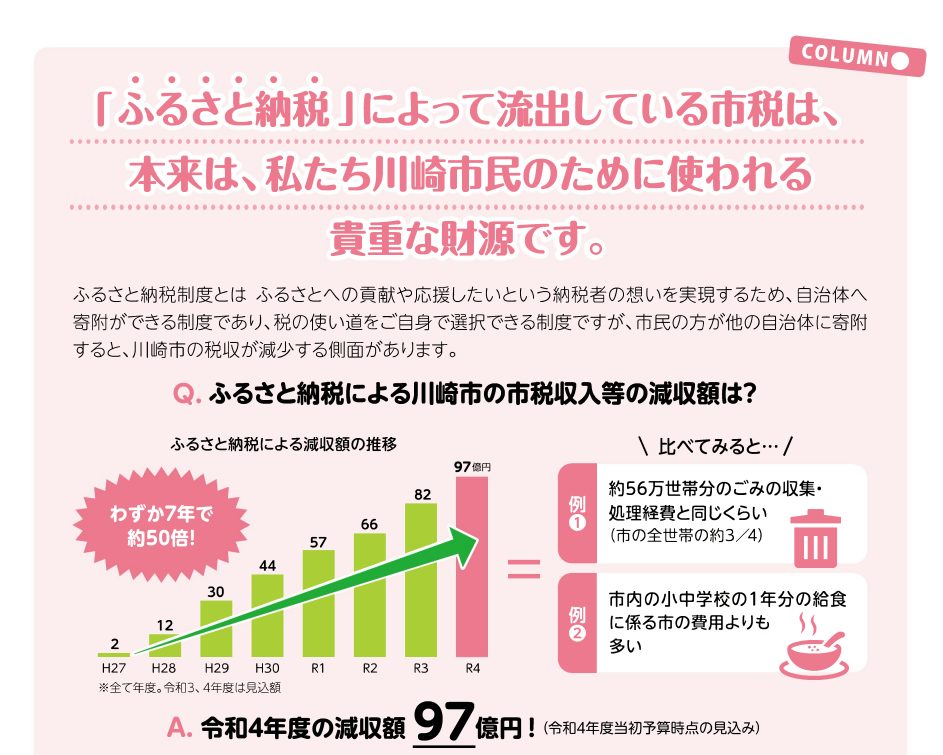

住んでいる地域に与える影響

本来であれば住民税は自身の住んでいる地域に納める必要があります。

それを違う自治体に寄付という形で前払いするのがふるさと納税です。

返礼品の内容が人気でその自治体に寄付金が集中するとその自治体の税収は増えます。

反対にふるさと納税をすることで自分の住んでいる地域の税収は減ることになります。(もちろん住んでいる自治体もふるさと納税をしている自治体であって実際に寄付金が集まっていることもあるでしょうが…)

皆さんの家計と一緒で自治体からすれば税収が減る=収入が減ることを指します。

そうなると今まで使っていた経費を削減する必要が出てきます。

その経費がもしかしたら皆さんが日ごろ恩恵を受けているサービスかもしれません。

実際に都市圏ではふるさと納税によって税収が少なくなっています。

ふるさと納税の仕方

メリットデメリットが分かったうえで、実際にふるさと納税をするにはどうすればいいのか、そのやり方について説明します。

控除上限額を調べる

まずやるべきことは、ご自身の控除上限額が知ることです。

控除上限額を超える金額をふるさと納税した場合は、超えた分は住民税からも差し引けませんので注意しましょう。

控除上限額に関してはふるさと納税のサイトにシミュレーション画面があるので、それに必要情報を入力すると概算の数字を出すことができます。

寄付する先を決める

次に寄付先を決める必要があります。

前述したように、自分の故郷や応援したい自治体、もしくは返礼品を見て寄付先を決めるといいでしょう。

申し込みをして入金まで終わらせる

寄付先が決まったら実際にお申し込みをして、入金すればふるさと納税完了です。

ちなみに入金方法は振込やクレジットカードなどいろいろあるのでご自身にあった入金方法で入金を済ませましょう。

ワンストップ特例の申請もしくは確定申告をする

ふるさと納税の申し込みをして入金すると、寄付した自治体から封書でお礼の手紙とワンストップ特例を選択した場合は、その手続きに必要な書類、ワンストップ特例を選択していない場合は確定申告のときに必要になる寄付金控除証明書が送られてきます。

ワンストップ特例をするかたは、その手続きまで完了させないと控除は受けられませんので注意してください。

一歩踏み出してみよう

ここまで読んでいただいたかたはすぐにでもふるさと納税をはじめられるでしょう。

思い立ったが吉日です。

これを機にふるさと納税をはじめられてはいかがですか?

もし分からないことがあれば、お気軽にお問合せください!