これまで年金の繰上げと繰下げの概要についてお伝えしてきました。

以前のコラムでもお伝えしている通り、結局のところ何歳で死ぬのか何歳まで生きるのかという結果論でしか繰上げしてよかったのか、繰下げしてよかったのかは分かりません。

ただどちらを選択したほうがいいのかの判断基準について前回お伝えしました。

まだ読んでいないかたは下記よりご覧ください。

近年年金の戦略として、WPP理論というものが言われています。

今回のコラムではWPP理論とはどういったものなのかをお話します。

WPP理論とは?

まずWPP理論とは「work longer・private pensions・public pensions」の略です。

日本語にすると「就労延長・私的年金等・公的年金」となります。

要するに働ける環境があって働ける状況なら長く働く、個人年金保険やiDeCoといった私的年金を活用して公的年金の年金受給開始を繰下げる、終身で受け取れる公的年金で長生きリスクに備えるといったことを考えていきましょうという理論です。

ものは言いようですが、個人的には国としてこの理論を言うのはどうなのか?と疑問には感じます。

だって自ら公的年金だけでは、老後生活成り立たないから自分で備えましょうと言っているわけなので…。

とはいうものの今の年金受給者世代はともかく、日ごろ私が相談業務をしている20~40代のかたはこの理論は念頭に置いておいたほうがいいでしょう。

実際私も日ごろの相談業務では、キャッシュフロー表の年金受給額は現制度での試算であって、将来のことを考えると受給年齢が繰り下がったり、受給額が減ったりする可能性は十分に考えられるため、今のうちから対策できることは対策しておくようにお話をしています。

さてそんなWPP理論を実践するためには今から何をしていけばいいのでしょうか?

work longer(就労延長)

就労延長はその時の資産状況にもよりますが、現役時代のようなフルタイム勤務ではなくパートタイムでも十分です。

もしくは今からスキルを磨きながら副業を考えるのもいいでしょう。

副業によっては本業を退職して時間的なゆとりができることで、現役時代にやっていた副業よりも収入を得られるケースもあると思います。

今から自分だったら副業で何ができるのか、どのくらい収益を生み出せるのかを考えてみるとよいでしょう。

もしくはその副業をやるための資格取得や人脈づくりといったことに時間を費やすのも一つです。

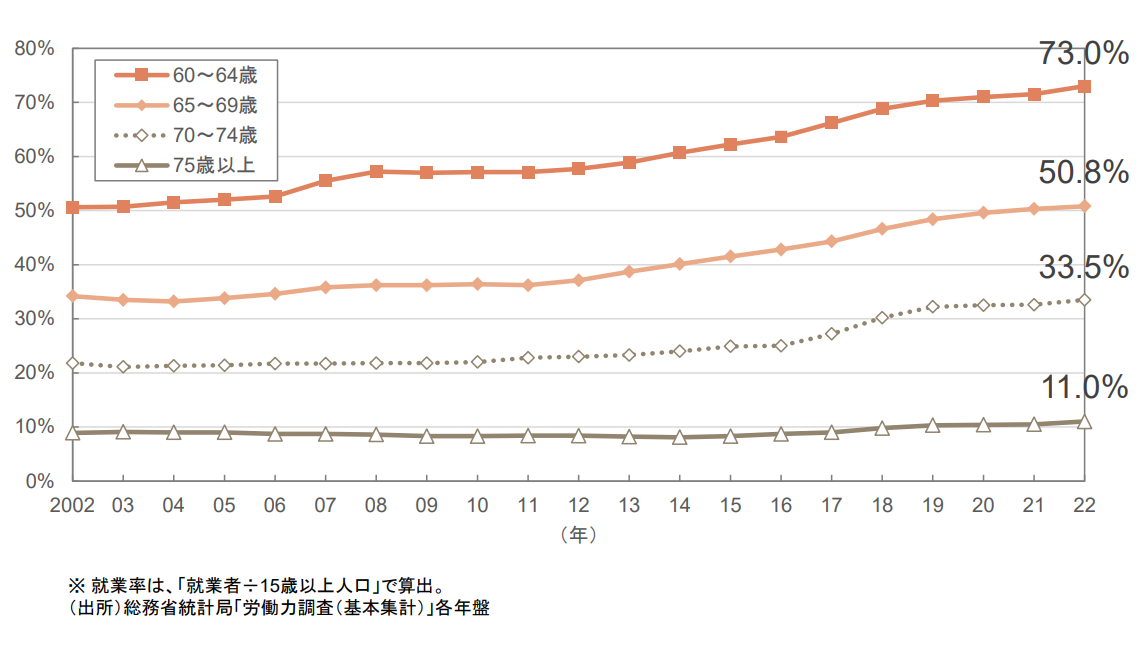

ちなみに総務省統計局の労働力調査によると高齢者の就業率は下記のように推移しています。

private pensions(私的年金等)

公的年金の上乗せ分や、公的年金の繰下げをした場合のつなぎとして私的年金等があります。

私的年金等とは、退職金やDC、iDeCo、個人年金保険、新NISA、国民年金基金、小規模企業共済、財形貯蓄年金などが挙げられます。

人によって活用できる制度は異なるため、まずは自分だったらどういった制度活用ができるのかを知っておくことが大切です。

また制度によって受け取り方が違います。

下記の図を参照してください。

もし自分がどういった制度を活用できるのか分からないかたはFPに相談をしてみましょう。

public pensions(公的年金)

就業延長や私的年金等で公的年金を繰下げられれば、1か月あたり0.7%受給額が増えていきます。

また公的年金は終身制度なので、生きている限り増えた年金をずっと受け取ることができます。

個人的には年金制度がなくなることはないと思っていますが、私が年金を受け取るときには受給額が少なくなっていたり、受給年齢が引き上げられていたりする可能性があります。

自分でも老後資金対策をするのがベスト

3回にわたって年金の繰上げと繰下げ、そしてそれにまつわるWPP理論についてお伝えしました。

そのかたの資産状況や健康状態によって年金の受け取り方の選択は変わってきます。

また今回は収入という年金にスポットを当てましたが、本来はそれと並行して支出にもスポットを当てる必要があります。

年金受給目前の人やすでに受け取られているかたは今の状況だとどのくらい資産の取り崩しが発生し、最終的にどこまで資産が持つのかを知るためにキャッシュフロー表を作成してみるといいでしょう。

そして同世代のかたであれば、年金制度が変わったとしても自助努力で生活できるようにしておくために対策をうつことが今なら可能です。

そのためにキャッシュフロー表を作成し、今の状況と将来の状況を見て臨機応変に対策をしておくとよいでしょう。