多くのかたが何かしらの生命保険に加入をしていると思います。

ただ加入している保険が必ずしも適切な金額になっているかというと、そうではないケースがあります。

今回は「保険で備えるべき死亡保障の金額」=「必要保障額」について書いていきます。

必要保障額=一家の大黒柱がなくなった後にかかる支出-収入で計算することができます。

見込んでおくべき支出って?

一家の大黒柱がなくなった後にかかる支出として見込むべきものとしては大きく分けて3つあります。

それは生活費・住居費・教育費です。

生活費

生活費については、一般的にそれまでの生活費×7~8割が残された家族の生活費になるといわれています。

例えば4人家族で月20万円の生活費がかかっていたとしたら、大黒柱が亡くなった場合の生活費は月14~16万円になります。

ただ注意したいのが必ずしもし生活費が下がるわけではないということです。

もしかしたら生活費が上がる可能性もあります。

以前にも増して夫婦共働き世帯が増えてきているため、今まで通りの収入を得るためには家事などの負担を抑えるため生活費が変わらない、もしくは上がるケースもあります。

住居費

住居費は持ち家なのか賃貸なのかで見込むべき支出が大きく異なってきます。

・持ち家の場合

住宅ローンを組んだ際に基本的に団体生命保険に加入するため、住宅ローンの支払いはなくなります。

ただ固定資産税や管理修繕費といったものは継続的にかかりますので、注意が必要です。

・賃貸の場合

家賃や更新料は一家の大黒柱が亡くなったからといって支払いがなくなるものではありません。

そのため、持ち家に比べて賃貸のほうが必要保障額の金額が大きくなる傾向にあります。

住宅に関しては万が一のことがあったときは実家に帰るという選択もあります。

その場合は持ち家の場合はを賃貸にだしたり、売却したりする可能性があります。

賃貸の場合は、家賃分の負担がなくなります。

万が一の場合どうするのかも生前のうちに話しておくといいでしょう。

賃貸から持ち家になった場合は、住宅費に関しては団体信用保険でカバーすることができ、保障が重複することになるため、保険を見直すタイミングになります。

教育費

教育費は、子供にどういった進路を歩ませてあげたいのかで大きく異なります。

保険を考えている時点で、どのように考えているのかを夫婦でしっかり話し合っておくといいと思います。

以上が見込んでおくべき支出になります。

最後に支出についてはいつまでの支出を見込むのかも重要になってきます。

配偶者の平均寿命までの支出を見込むのか、子供が卒業するまでの支出を見込むのか、自分が働いている間までの支出を見込むのかなど期間をどうするかでも必要保障額は大きく変わってきます。

自分の考えとしてどこまでの期間を備えておきたいのかを明確にしておくことも大事なことです。

見込める収入って?

一家の大黒柱がなくなった後に見込める収入は2つあります。

一つは公的保障である遺族年金と配偶者が働いているもしくは働く場合は配偶者の収入です。

遺族年金の受け取りがいくらくらいになるのかは収入や子供の人数などによって異なってきます。

遺族年金には遺族基礎年金と遺族厚生年金の2種類があります。

遺族基礎年金の受け取り金額は下記の通りです。

| 遺族基礎年金(満額の場合) | 777,800円 |

| 1人目および2人目の子の加算額 | 一人当たり223,800円 |

| 3人目の子の加算額 | 一人当たり74,600円 |

遺族厚生年金は厚生年金に加入をしている会社員や公務員が受け取れるものです。

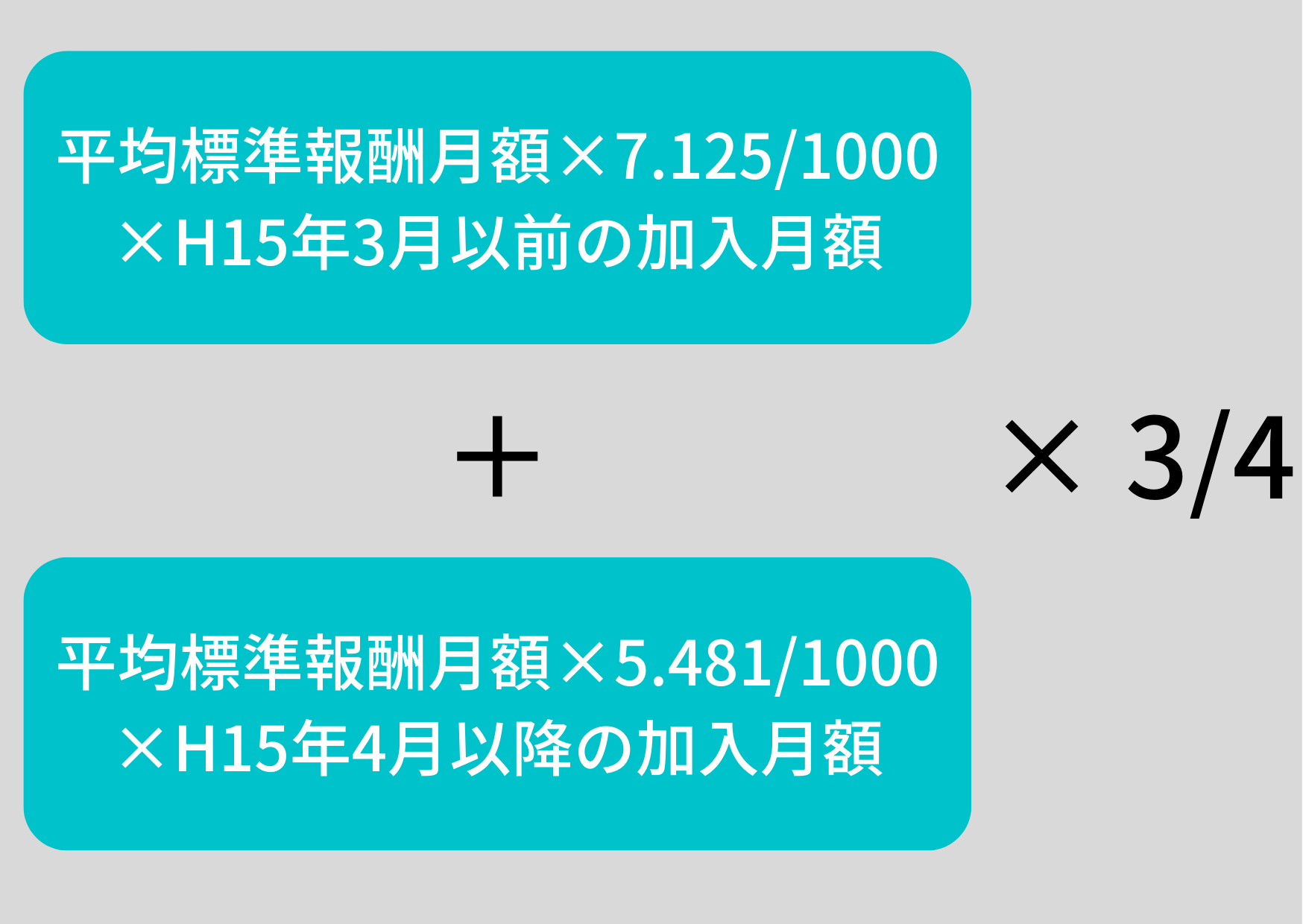

受け取り金額は個々によって異なります。計算方法は下記の通りです。

保険を考える際はシミュレーションをしてもらい、自身の家庭の場合、公的保障でどのくらい受け取れるのかを確認しましょう。

まとめ

保険加入を考える際はまず自分の場合はいくら備える必要があるんだろうというのを知ることが大切です。

そして必要保障額を知るためには、ライフプランのシミュレーションをする必要があります。

シミュレーションをしないと過剰な保険に加入してしまったり、逆に不足が生じてしまっていたりします。

必要となる保障額を知るところが第一歩で、そのあとにどこの保険会社の保険商品にするのかを考えるのがいいでしょう。