私のもとにも続々と生命保険料控除証明書が届き始めて今年も年末調整の季節がやってきたなと感じます。

さて皆さんは年末調整がどういったものか理解していますか?

今回はそんな年末調整についてまとめていきます。

年末調整を知るうえでは給料明細の見方を知っておくといいでしょう。

給料明細に関しては下記のコラムをご参照ください。

そもそも年末調整とは

日ごろお給料から所得税が差し引かれています。

ただしここで差し引かれている所得税は概算での計算になっています。

年末調整では本来納めるべき所得税を計算して精算する手続きをいいます。

年末調整は雇用主がおこなう必要があります。また雇用主が年末調整をしてくれるおかげで一般的な会社員のかたは確定申告をする必要がないのです。

本来納めるべき所得税を計算するには所得控除がいくらなのかを知る必要があります。

この所得控除の金額が人によって異なるため、会社は把握する必要があります。

これから皆さんは会社から年末調整にむけて期日までに書類を提出するように言われるでしょう。

年末調整に必要な書類とは

必要な書類は4種類です。

①扶養控除等申告書

控除対象になる扶養者の有無や変更を確認するための書類です。

なお控除対象になる扶養がいない場合も提出する必要があります。

扶養とは配偶者以外の親族、又は都道府県知事から養育を委託された児童(里子)や市町村長から養護を委託された老人。

納税者と生計を一にしている。

年間の合計所得金額は48万円以下であること。

※給与所得だけの場合は、給与収入が103万円以下である。

青色申告者の事業専従者としてその年を通じて一度も給与支払いをうけていないことまたは白色申告者の事業専従者でないこと。

なお扶養控除は下記のとおりです。

| 一般の控除対象扶養親族 (12月31日の年齢が16歳以上) | 38万円 |

| 特定扶養親族 (12月31日の年齢が19歳以上23歳未満) | 63万円 |

| 老人扶養親族 同居老親等以外の者 (12月31日の年齢が70歳以上) | 48万円 |

| 老人扶養親族 同居老親等 (12月31日の年齢が70歳以上) | 58万円 |

扶養控除以外にも障害者控除、寡婦控除、ひとり親控除、勤労学生控除も記入をする必要があります。

これらの控除額は下記の通りです。

| 障がい者控除 一般の障がい者 | 27万円 |

| 特別障がい者 | 40万円 |

| 同居特別障がい者 | 75万円 |

| 寡婦控除 | 27万円 |

| ひとり親控除 | 35万円 |

| 勤労学生控除 | 27万円 |

②基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告書

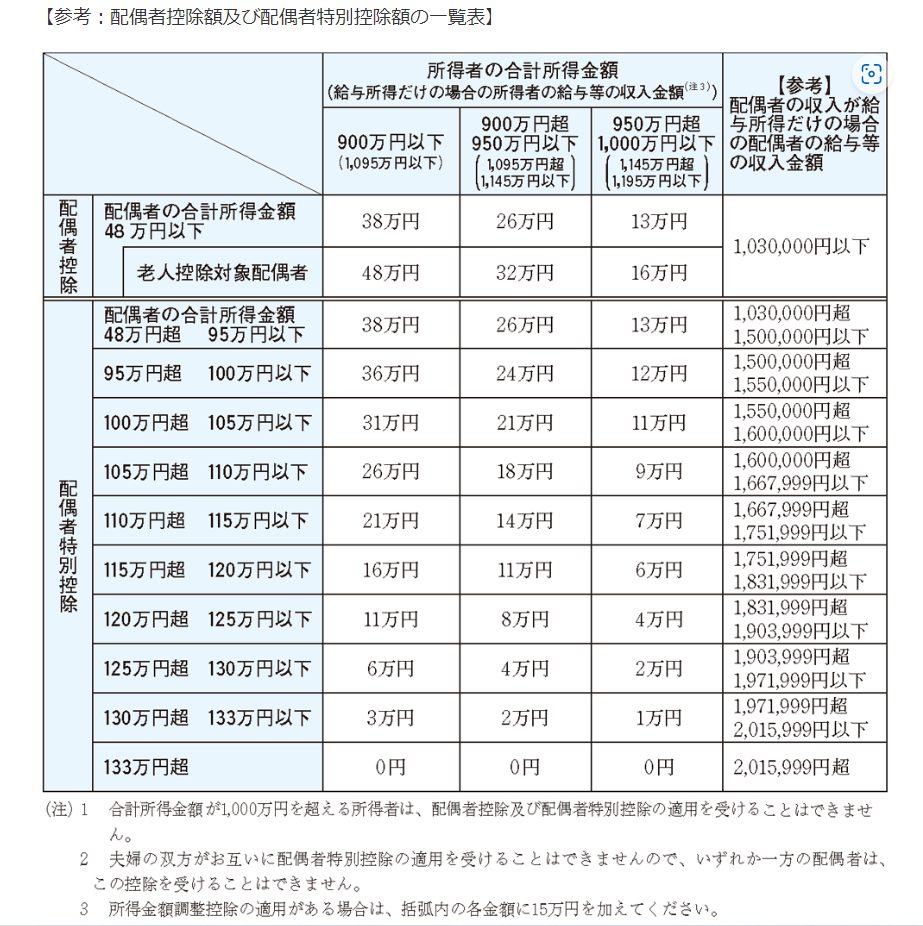

こちらは配偶者控除や配偶者特別控除、所得金額調整控除を受けるために必要な書類になります。

共働き夫婦の場合は配偶者の収入に応じて控除額が変わりますので注意しましょう。

③保険料控除申告書と控除証明書

生命保険料控除や地震保険料控除、iDeCoをやっているかたは手元に届いている控除証明書をみながら保険料控除申告書を記入します。

なお控除証明書は会社に提出する必要があるため大切に保管をしておきましょう。

もし紛失してしまって提出できない場合は自身で確定申告をするようにしましょう。

④住宅借入金等特別控除申告書

これは住宅ローン控除を受けているかたが提出する必要があります。

初年度は自分で確定申告をする必要がありますが、次年度以降は会社の年末調整で手続きが可能です。

なおこちらの書類は税務署から従業員宛に送付がされます。

もし紛失して手元にない場合は税務署に問い合わせをして再発行しましょう。

また申告書とは別に金融機関から年末残高証明書が届くので申告書とともに会社に提出してください。

会社員でも確定申告をする必要がある人は

会社員でも年末調整だけでは済まされないかたもいます。

下記のようなかたは確定申告をする必要があるので注意しましょう。

・給料が2,000万円を超えるかた

・2か所以上から給料を受け取っているかた

・給料以外で20万円の所得があるかた

・住宅購入をして初年度の住宅ローン控除の適用を受けるかた(次年度は年末調整で可能)

・医療費控除、寄付金控除、雑損控除があるかたは申告が必要です。

なお寄付金控除のうちふるさと納税の場合はワンストップ特例を利用している場合は確定申告をする必要はありません。

まとめ

10月のこの季節になると控除証明書が届き始めて年末調整や確定申告が近づいてきたなと感じます。

日ごろ訳も分からずとりあえず書類を提出しているかたも多いでしょう。

ただそれには大きな理由があります。

ここで万が一記入漏れや記入間違えがあると税金計算に影響が出てしまいます。

なぜ年末調整が必要なのかを理解すると自然と所得税のことも分かるようになってきます。

また所得控除でまだ使っていない枠などがあったら活用してみるといいでしょう。

また控除証明書が届いたときに合わせて自分が支払っている保険の確認などもするとよいです。

年に1回この時期に加入保険の内容を家族と一緒に確認して情報共有しておきましょう。